Даю вам честное благородное слово! ч.3

В развитие части второй, и чтобы перекинуть мостик в часть третью.

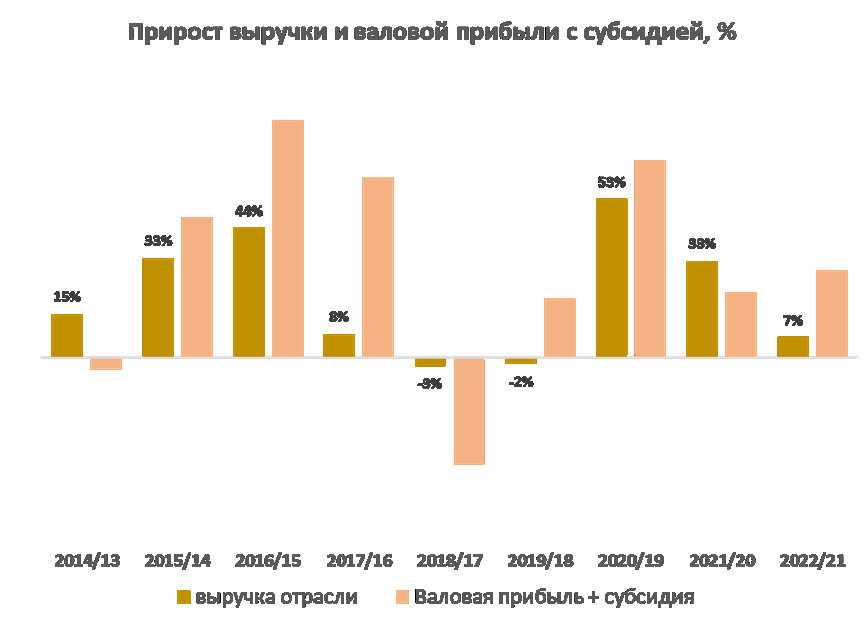

Дабы не выглядело, что приросты выручки и валовой прибыли (а там прибыль идет по темпам с коэффициентом два, напомню) я считаю только 2022 к 2013 (мало ли на какие пики взлетов и падения приходятся эти годы), можно посмотреть на сравнительные приросты по годам. Здесь и далее будет рассматриваться влияние субсидий 1432 на экономику. Суммы эти всегда будут одни и те же, чтобы не путаться, а детали дам ближе к диаграммам, пока сравнение приростов выглядит так:

Прямой постоянной согласованности нет, но видно, что опережающие темпы прироста валовой прибыли к выручке – не единичное событие на временном отрезке. По-хорошему, любой успешный год (кроме 2021) имел именно опережение по марже, не без влияния переходящих из года в год догоняющих субсидий. В итоге и набрали «двойное опережение».

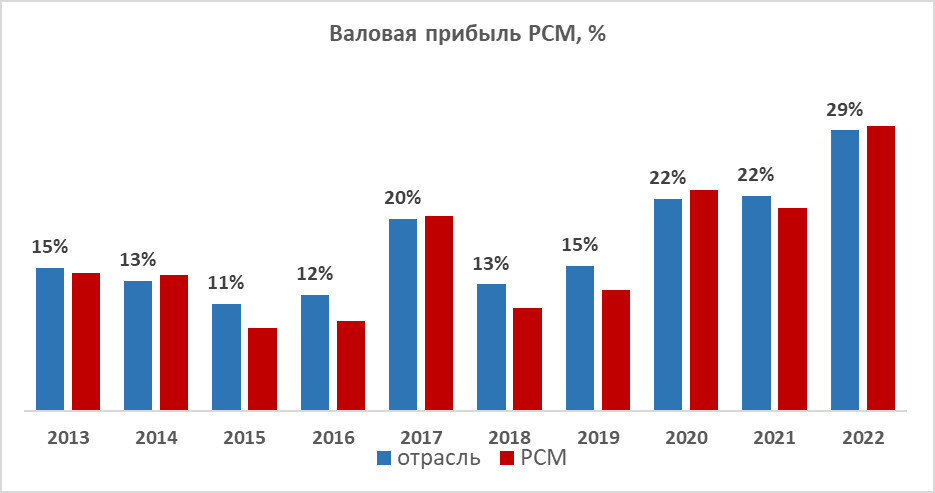

Отсюда вернемся еще раз к валовой прибыли в процентном выражении. Можно отдельно поставить РСМ, если кому интересно. Доля его велика в выборке, может быть он оказывает избыточное влияние? Напомню, что вначале я говорил о неких допущениях по ряду компаний, вызванных особенностями налогового режима или неполнотой данных, поэтому цифры могут чуть-чуть «гулять»:

РСМ вполне в общем тренде (я это вижу и по другим цифрам анализа, поэтому не буду выделять каждый раз). Я бы аккуратно предположил, что уровни на графике движутся вслед за спросом, а не за себестоимостью, как ранее и говорили. Сделаем очередную врезку-сравнение с западными корпорациями:

В отчетах последних лет мы находим восторженные реляции по успехам и рекордные уровни рассматриваемого показателя, таким образом, капиталистическая парадигма вполне позволяла себе зарабатывать на трудностях Ковидных времен, разрушенных кооперационных связях и сложной логистике. Так вот, CNH и AGCO рапортуют об уровнях валовой маржинальности в 22-24%, а лидирующий по всем показателям John Deere радует акционеров цифрой в 30% по итогам 2022 года. Предыдущие периоды выглядят несколько скромнее. Конечно, могут быть нюансы организации учета затрат, но в производственной их части, от которой мы считаем валовую прибыльность, они должны быть близки по логике сбора.

Конечно, уровни в 11-15% с натяжкой можно назвать выдающимися. А вот последние годы выглядят хорошо – наступаем на пятки мировым лидерам. Причем, там берутся лидеры, а тут в среднем. В условиях необходимости перманентного поддержания спроса, склонного к сваливанию в ноль, и сложного бизнес-климата маржа таки зарабатывается, как оказывается. Бизнес, хотя и очень настороженно, держа ухо востро, вести можно, я бы сказал.

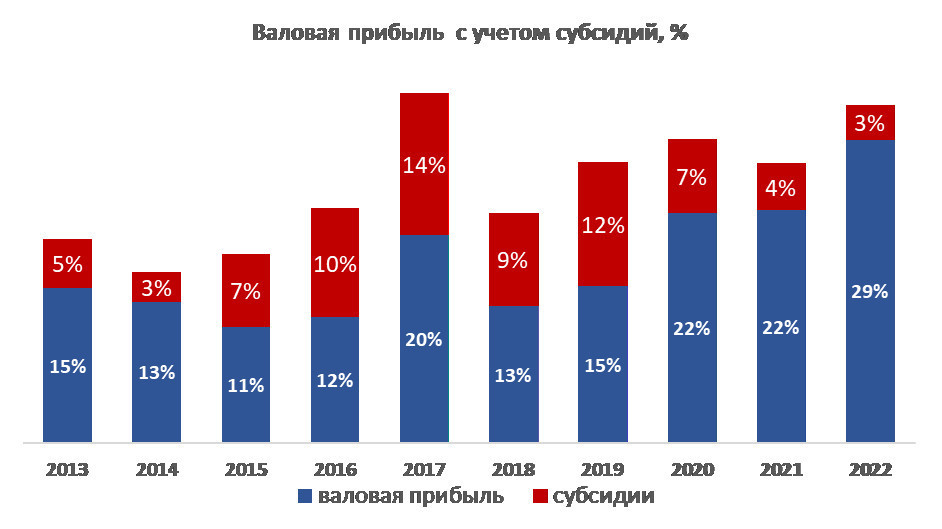

Но вернемся к низким уровням маржинальности. Здесь следует вспомнить про 1432. Если заводы давали покупателям скидку на размер субсидии, то это снижало выручку и валовую прибыль. Затем, выдаваемые субсидии покрывали эту скидку. События эти во времени разнесены, часто и по годам. С большой долей уверенности, предположу, что в отчете о прибыли субсидии отражаются по статье «прочие доходы». Значит, можно взять субсидии и поделить их на выручку, чтобы понять вклад субсидий в валовую прибыль (то есть сделаем реклассификацию учетных статей для удобства восприятия), которую они формально давили вниз (учитывая изъятия и что субсидии шли на список более широкий, чем взят в анализ, поставим коэффициент 0,6):

Оберегая себя от драматической ошибки, тем не менее скажу, что нормально все с маржинальностью продаж. Конечно, есть разрывы во времени между продажей и поступлением субсидий – это все знают, и какую-то часть красных столбиков можно подвинуть мысленно влево, но местами западные корпорации могли бы и позавидовать.

Посмотрим на операционные затраты, вспомним мою оговорку про точность. Для экономики логично, что по мере роста производства и продаж (а это следует из цифр), удельные затраты на единицу продукции снижаются, а эффективность растет и тд и тп. Валовая прибыль, как мы увидели выросла почти в 10 раз. Там вот операционные затраты выросли чуть более. Разрыв небольшой, но в пользу темпа затрат. Может быть я немного лишнего напредполагал, но не в миллиардах и тренда по эффективности это не дает. Чисто формально глядя.

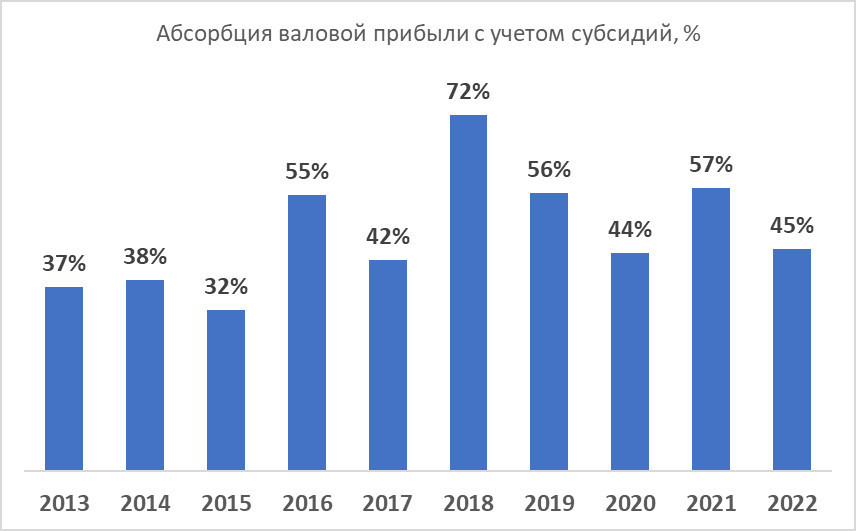

Посмотрим на абсорбцию операционными затратами валовой прибыли. Абсорбция или поглощение – это то, сколько (доля) валовой прибыли уходит на покрытие операционных затрат. Для завода это в основном сбытовые и маркетинговые затраты, то есть непроизводственные статьи. Не очень уверен, где отражаются затраты заводов на разработку новых продуктов, испытания и тд. Возможно, они попадают в операционные, а может и накапливаются годами где-то в балансе, прежде чем уйти в отчет по прибыли, но пока и не будем разбираться.

На первый взгляд, это действительно интересные цифры. Особенно в части работы менеджмента заводов, где есть значения более 100%. С одной стороны, в слабые по продажам 2013-2015 годы, равно как и в хорошие 2020-2022 с показателем все хорошо, с другой - в спокойные 2018-2019 и даже 2016 заводы оказывались операционно убыточны (не все, конечно, это РСМ всех утащил вниз по показателю). Какие управленческие решения к этому вели, как минимум, в части управления затратами? То есть без разного рода субсидий и стихийных факторов типа курсовых разниц, они могли протащить этот убыток в самый низ отчета о прибылях и убытках. Вероятно выходит, что скидка по 1432 действительно вела операционную экономику в убыток, как минимум у нескольких заводов в некотором количестве лет. Это очень честно. Банкам неприятно это видеть при кредитовании, но честно, если дело действительно в субсидиях. Теперь опять вынесем субсидии из статьи «прочие доходы» наверх и посмотрим, как бы все выглядело в переложении (коэффициент 0,6 оставляем):

Так все выглядит заметно лучше. Около половины уходит на операционные затраты и еще половина движется дальше вниз по строкам отчета о прибыли и убытках. То есть при валовой маржинальности в 20-30% и абсорбции в 50%, мы внизу можем увидеть и 10, и даже 15% рентабельность, что было бы странно для практически невыносимых условий ведения бизнеса.

Сравним с западными компаниями: там тоже примерно половина. Только не обычно, а в лучшие годы. То есть можем же эффективно управлять! И издержками, и ценами, и даже заводами целиком. Сделаем еще одно небольшое отступление в продолжение сравнений. В статьях операционных затрат у иностранных корпораций заметная часть уходит на разработку и модернизацию новых продуктов. Например, в 2022 году – успешном для всех упомянутых – AGCO потратили почти 500 млн. долларов, CNH – 900 млн., John Deere – 2000 млн. или 15, 17 и 12% валовой прибыли соответственно. До этого скромнее, но сама цифра в 3-4% выручки (или 8-12% валовой прибыли) – это нормально для инноваций, так живут уже много лет. Применительно к цифрам российских заводов это было бы около 6 млрд. рублей в 2022 году - целый большой завод можно построить с нуля, а за 10 лет – это около 25 млрд. рублей. Надеюсь, у нас оно так и было, чтобы не отставать! Ведь это сколько новых компонентов и моделей можно разработать на такие суммы.

Выходит, что в целом с маржинальностью у заводов ситуация вполне рабочая, а с учетом субсидий так и вообще на уровне, а то и лучше, чем у опаснейших из конкурентов. И это тут, что совсем не там с их либеральным бизнес-климатом.

Комментарии (3)